职工福利费的实务处理与纳税调整

声明:本文由作者彭怀文撰写,观点仅代表个人,文中部分图片来自于网络,感谢原作者。

《企业会计准则第9号——职工薪酬》(2014)第六条规定,企业发生的职工福利费,应当在实际发生时根据实际发生额计入当期损益或相关资产成本。职工福利费为非货币性福利的,应当按照公允价值计量。

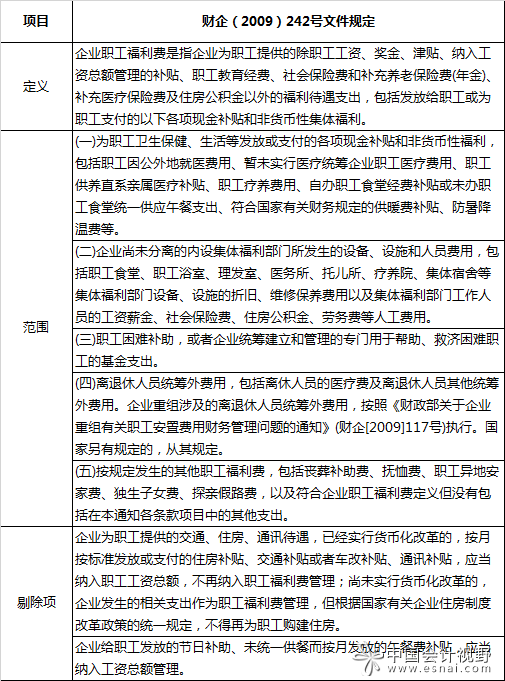

对于职工福利费的范围,会计实务中一般是按照财企(2009)242号文件界定的范围作为基础。

表-1

备注:上表财企(2009)242号文件规定的“剔除项”,在会计核算时不作为福利费核算而作为工资进行核算。大家在为《国家税务总局公告2015年第34号》欢呼时,可能忘记了财企(2009)242号文,34号公告仅仅也是向242号靠拢而已。

在《企业会计准则第9号——职工薪酬》2014年修订前,会计实务中一般是职工福利费按照工资的14%进行计提,借方计入当期损益或相关资产成本,贷方计入负债;而会计准则修订后,不再预提,而是按照实际发生额直接计入当期损益或相关资产成本。

二、职工福利费的税务处理

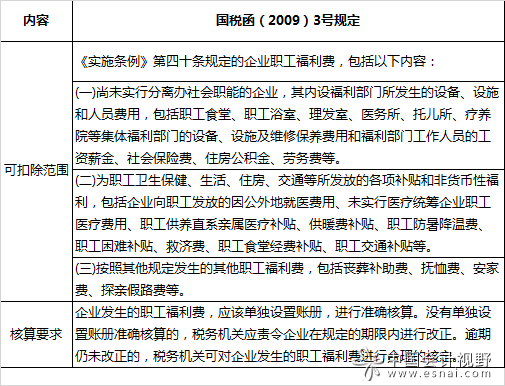

企业所得税法及其实施条例对于职工福利费没有进行明确的定义,但是在国税函(2009)3号对职工福利费明确了其列支范围。

表-2

《企业所得税法实施条例》第四十条规定,企业发生的职工福利费,不超过工资薪金总额14%的部分,准予扣除。

此处的“工资薪金总额”是指企业实际发生的,并且允许税前扣除的工资薪金总额,而不是会计上的工资薪金提取数总额。“工资薪金总额”是指企业按照本通知第一条规定实际发放的工资薪金总和,不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。

《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号):企业福利性补贴支出税前扣除问题列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)第一条规定的,可作为企业发生的工资薪金支出,按规定在税前扣除。不能同时符合上述条件的福利性补贴,应作为国税函〔2009〕3号文件第三条规定的职工福利费,按规定计算限额税前扣除。

三、职工福利费的税会差异分析及纳税调整

企业根据财企(2009)242号的规定确认实际发生的职工福利费,但是能否以职工福利费的名义税前扣除,则需要按照国税函(2009)3号文件的规定进行判断。如果满足国税函(2009)3号文件的规定,则企业实际发生的职工福利费支出,不超过税前扣除工资总额的14%的部分,准予扣除;超过部分不得税前扣除,需要调增应纳税所得额。

国家税务总局公告2015年第34号出台后,规定满足条件的企业福利性补贴支出可以作为工资薪金在税前扣除,实质上是在向财企(2009)242号文件靠拢而已,减少了部分税会差异。

关于会计上以前年度预提的职工福利费结余使用的纳税调整:企业以前年度根据修订前的会计准则预提了职工福利费,但是截至会计准则修订时尚未使用完而存有余额的,在会计准则修订后不再继续预提和冲转,待实际发生职工福利费支出时直接冲减余额。以前年度结余的职工福利费,在以前年度企业所得税申报和汇算清缴时已经做过应纳税所得额调增,而在实际使用以前年度结余的职工福利费时会计上没有计入成本或费用,所以需要进行应纳税所得额调减。

四、职工福利费在所得税纳税申报表的填报

企业发生职工薪酬及其相关的职工福利费支出、职工教育经费支出、工会经费支出等纳税调整项目,在进行企业所得税年度纳税申报时,应填报《A105050职工薪酬纳税调整明细表》。

为加强企业职工薪酬的企业所得税和个人所得税比对分析,职工薪酬项目不需纳税调整的企业,也需填报本表。

具体来说是,在第3行“职工福利费支出”的第1列“账载金额”栏目中填报纳税人会计核算计入成本费用的职工福利费的金额。

在第2列“税收规定扣除率”填报税法规定的扣除比例(14%)。

在第4列“税收金额”填报按照税法规定允许税前扣除的金额,按第1行第4列“工资薪金支出-税收金额”×14%与本表第3行第1列的孰小值填报。

第5列“纳税调整金额”为第1-4列的余额。

必须注意的时,应当将职工福利费的扣除理解为“一项规定了上限的特定的费用支出”。虽然A105050表是规定以纳税人“账载已发生的职工福利费金额”减去“按照税法规定允许税前扣除的金额(允许税前扣除的工资薪金支出×14%的孰小值)”的余额作为纳税调整减少的金额,但是不能简单把“职工福利费的税收金额”理解为就是以允许税前扣除的工资薪金支出×14%的积,仍应根据相关税收政策,从允许税前扣除的职工福利费的项目、金额以及支付凭证等方面对此项进行审核计算填报。

五、职工福利费列支和扣除的凭证问题

职工福利费列支和扣除以何种单据作为支付凭证,不能一概而论,既不能生硬的要求全部凭发票支付和扣除,又不能简单的理解为所有的福利费没有发票都可以支付和扣除。在实务中应当根据合法性、合理性原则,依照相关税法、发票管理法规和财务制度的规定取得支付凭证。

支付的福利费购买属于应征增值税的应税劳务或货物等应税项目支出,如购买节日发放的物质,内设福利部门购买的食堂用具等实物或支付的维修费用等对外发生的费用,就应取得发票作为支付凭证。而发放给职工的福利费或拨付给内设福利部门的经费,如困难补助费、防暑降温费,福利部门职工的工资、社保费等,食堂经费补贴等对内发生的费用,不属于增值税应税范围,当然就不可能有发票,可凭收据等作为合法支付凭证也可在税前扣除的。

如果职工食堂提供的免费餐,则食堂购买食材等原则上是需要提供发票的;但是,考虑到食堂可能在农贸市场采购农副产品不容易取得发票的现实情况,有些地方可以凭收据在合理范围内扣除。由于该项政策全国是不统一的,建议企业多与主管税务局沟通,掌握当地对于食堂采购扣除原则,以避免税务风险。

如果是由营业性餐饮机构承包职工食堂,这已变为该餐饮机构的营业业务之一了,企业在支付相关费用时则应取得发票。

粤公网安备 44010602009196号

粤公网安备 44010602009196号